Warning: tempnam(): open_basedir restriction in effect. File(/tmp) is not within the allowed path(s): (/home/singaporest/singapore-startup.com/) in /home/singaporest/singapore-startup.com/public_html/wp-content/plugins/wp-appbox/inc/getappinfo.class.php on line 442

Warning: tempnam(): open_basedir restriction in effect. File(/tmp) is not within the allowed path(s): (/home/singaporest/singapore-startup.com/) in /home/singaporest/singapore-startup.com/public_html/wp-content/plugins/wp-appbox/inc/getappinfo.class.php on line 442

FinTech2.0とは?FinTech(フィンテック)を取り巻く環境の変化

2015年以降、広く取り上げられるようになったFinTech(フィンテック)ですが、実は今起こっていることは「FinTech(フィンテック)2.0」と言えるという人たちもいます。

彼らにとっての「FinTech(フィンテック)1.0」とは、1990年代に進んだ金融機関のオンライン化を指します。かつては金融機関の窓口で紙を介して行われていた多くの取引や、郵送などによる情報提供が、テクノロジーによってオンライン化されました。

1990年代後半にインターネットが急速に普及すると、日本でも1999年に株式委託手数料が自由化されて多くのインターネット証券会社が誕生し、さらに2,000年にはネット専業でリアル店舗のない銀行が発生し、より便利なインターネットバンキングが使えるようになりました。

FinTech(フィンテック)1.0が日本にもやってきたのです。

インターネット証券の誕生によって、既存の証券会社でも株式委託手数料が大きく下がり、株式の売買が一般の方々にも容易にできるようになりました。株式だけでなく、投資信託や債券、FX(為替証拠金取引)など、購入できる商品の幅も一気に広がりました。

さらに、以前は機関投資家しか手に入れられなかったような、投資を行う上で重要な情報(マーケット情報や会社情報など)も、一般の方々にも簡単に、しかも素早く手に入れられるようになりました。インターネット証券やネット銀行の誕生によって、金融サービスが一気に身近になったといえるでしょう。

しかし、前項でも解説したように、当時はサービスの開発と普及に多くのコストがかかる時代であり、ユーザー側も新しいサービスを使いこなすことができる層は限られていました。

また、日本は低成長、デフレ自体のさなかにあったため、積極的な資産運用などへの意欲は高まらず、新しい金融サービスを求める声は大きくならないままでした。これは言い換えれば、日本のユーザーが、当時の金融サービスに満足していたともいえます。

確かに金融商品は分かりにくいですし、コンビニエンスストアでATMを使うたびに手数料がかかることには不満を覚えてはいますが、今や、わざわざ特定の金融機関のATMを探さなくてもコンビニエンスストアでお金が下ろせますし、別の銀行の他人の口座へでも送金はほとんどタイムラグなく行えます。

クレジットカードの詐欺に遭う確率も、諸外国に比べれば、格段に低いという現実があります。

また、株式や不動産が値上がりし、銀行に預金として置いておくだけでは実質的な資産価値が減少するインフレ時代と違い、デフレ時代は、銀行にお金を置いていても、わずかではありますが実質的なお金の価値が増えていくので、知識が必要でかつ損をする可能性もある株式取引などに取り組もうというユーザーは、爆発的には増えなかったともいえるでしょう。

日本のユーザーは従来の金融サービスに比較的満足していましたし、また、新しい金融サービスを生み出そうとする起業家も多くは誕生しませんでした。それは実のところ、日本の金融機関が比較的、ユーザーが満足するサービスを提供してきたといえるかもしれません。

対照的に、例えば米国では、日本ほどコンビニエンスストアは普及していませんし、もしあったとしても、そこにATMはありません。ようやく見つけたATMでお金を下ろした後も、少し油断すると防犯上の理由とはいえ、キャッシュカードが吸い込まれ、そのまま出てこなくなってしまうなどというトラブルが起きたりします。

さらに、これは最近日本でも問題になっていますが、米国では大学卒業時に多くの人が多額の学費ローンを抱える為、その返済が滞ると借金返済能力の格付け(クレジットスコア)が下がり、住宅や自動車を買うときにローンを組みにくくなったり、クレジットカードを作りにくくなったりという問題も頻発しています。

こういった環境で暮らしている米国の人たちは、新しい便利な金融サービスを渇望していました。それに応えたのが、新興のFinTech(フィンテック)企業です。

彼らは、既存の金融商品やインフラのなかから、個別のユーザーニーズに合った組み合わせを見つけ出し、より低コストで、よりユーザーが使いやすい形で提供し始めました。

日本でも、こういった企業が登場しても不思議ではありませんでしたが、長く続くデフレと、前述の通り、現金社会の中で目立った不満が生まれにくかったことや、新しいサービスを生み出そうとする起業家が少なかったことから、このような動きは本格化しませんでした。

「FinTech1.0」から「FinTech(フィンテック)2.0」へ

一方、米国では、2000年のITバブル崩壊と2008年のリーマンショックが、人々の関心を一層、新しい金融サービスへと向かわせました。

この2つの金融危機、あるいはリーマンショックだけを、成人してまもなく体験した世代のことを、米国では「ミレニアル世代」と呼びます。この世代は、株式や不動産のリスクを過度に取ることの怖さを知っている一方で、学費ローンなどを抱えている為、堅実な生き方を施行しているといわれています。

損をしないために情報を集め、自分に適した金融商品を買い、自分にとって使い勝手が良いサービスを使いたいと考えているのです。

FinTech(フィンテック)2.0企業は、このようなミレニアル世代の新しい要請に、前項で述べたような、使いやすくなった技術を用いて応えようとしています。

詳しくは後ほど触れますが、米国ではいくつかの新しいサービスが既に多くのユーザーを獲得しています。例えば、マネーフォワードが提供している資産管理・家計簿アプリ「Money Forward」と同じ個人向けのサービスとしては、「Mint(ミント)」という家計管理アプリがあります。

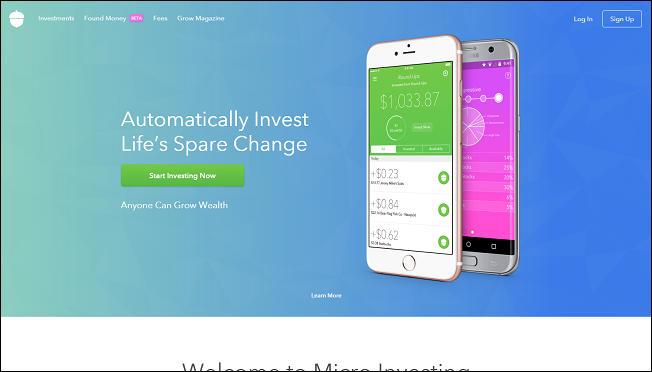

1万6,000もの金融機関の口座情報と連携している上に、使いやすさに優れ、FinTech(フィンテック)という言葉が盛んに使われるようになる以前から、多くの人に支持されてきました。また、「Acorns(エイコーンズ)」というユニークなサービスもユーザーを増やしています。

これは、ユーザーがクレジットーカードで買い物をした際に、端数(例えば2.95ドルのカフェラテ購入時の5セント)を自動的に投資一任運用商品(ラップ口座)の購入に当てるというサービスで、投資の知識も習慣もなかった人たちが、ある日気づくと資産形成ができている、というものです。

■家計簿アプリ・家計簿ソフト「マネーフォワード」

・Webサイト(https://moneyforward.com/)

・App Store

・Google Play

いずれのサービスも圧倒的な使いやすさ、言い換えれば、高いユーザーエクスペリエンス(UX)を武器に急成長を遂げています。

このことから言えるのは、金融機関がこれまでのように、専門性の高いベンダーとともに金融機関主導で新しい技術を使ったサービスを開発しても、それがスマートフォンに慣れたユーザーに使われるかどうかは、サービス内容に加えて、UX(ユーザーエクスペリエンス)に大きく左右されるということです。

ユーザーの目が肥えていくなかで、ユーザーのニーズを瞬時に読み取り、サービス改善につなげていく。

しかも、競合のサービスより速いスピードで対応していくことが必要となってきている現状では、「最速」でサービスを実装していけるもの、または「最高に」に直観的に使えるものでなければ、ユーザーには選ばれず、埋もれていく一方だともいえるでしょう。

日本政府もFinTech(フィンテック)を支援

FinTech(フィンテック)を推進していくべきだという声は、日本政府からも上がってきています。安倍政権が提言するアベノミクス「3本の矢」の第3の矢である「持続的な経済成長」を実現することは、私たち国民にとっても非常に意味があります。

その成長戦略の重要な部分を占めるのは「投資の促進」および「新たな市場の創出」ですが、その分野を促進していく上で、FinTech(フィンテック)が大きく貢献できると考えられます。

ユーザーサイドから見ても、便利なものがあればそちらへ乗り換えていくのが人の常です。

キャッシュディスペンサーの無い時代、Suicaもオートチャージもない時代の人たちは、窓口に並んでお金を下ろし、切符を買うのが当たり前だと思っていましたが、新しく便利なものが登場すると、静かにそちらへ移行していっています。

さらに、米国におけるミレニアル世代は、日本にも「草食系」という名で存在しています。彼らは損な取引はしたくないと思っているし、各種商品やサービスについて時間をかけずに比較して、ベストなものを選ぶことに慣れています。

今までにない金融サービスが出てくれば、それを使ってみようと思う人たちも、当然のことながら出てきます。Acornsのような気軽に使える資産運用サービスがもし日本にもあれば、今すぐにでも使い始めたいという人は少なくないはずです。

そして、日本企業がこういったサービスを提供しないのであれば、ユーザーは海外の事業者が提供するサービスに流れていくでしょう。

スマートフォンがもたらしている直感ベースの世界観は、「非言語化」ともいえる特徴を持っているため、言語障壁にそもそもとらわれない、良いUXをデザインできるプレーヤーを利するようになっています。

■アメリカのAcorns(エイコーンズ)の資産運用サービス

・Webサイト(https://www.acorns.com/)

・App Store

・Google Play

日本政府はそれに危機感を抱いています。

2014年9月、金融担当大臣は金融審議会に対し、決済に関する金融業務のあり方とそれを支えるインフラについて多角的に検討するスタディ・グループを設立したのを皮切りに審議を進め、翌2015年9月には、平成27年度金融行政方針の重要事項として、FinTech(フィンテック)の調査と整備を取り上げています。

その時に公開された文書には、以下のような記述があります。

足元、既にスマートフォンでの金融取引等の決済サービスを起点に、人口知能(AI)による与信審査、投資アドバイスや資産運用等、FinTech(フィンテック)を活用した動きが広がっており、金融業の「アンバンドリング化」ともいうべき構造変化が見られ始めている。

市場分野においても、取引所等の機能の変容等、同様の動きを展望する見方がある。

翻って現状を見ると、こうした構造変化の動きを敏感に捉え、ITベンチャー等のノンバンク・プレーヤーと金融機関との連携・協働等の動きがみられている欧米の状況に比べ、我が国ではこのような有機的な対応が遅れている。

また、我が国金融機関(金融機関ネットワークを含む)が提供する決済サービスは、国際的に活動する企業・個人のニーズ(グローバルなキャッシュマネジメントサービス、金融システムの仕様の国際標準化、安価な海外送金手数料等)に十分に対応出来ていないという課題もある。

金融庁としては、我が国が、FinTech(フィンテック)の動きに速やかに対応し、将来の金融ビジネスにおける優位性を確保するため、民間部門と協働しつつ、海外事例の調査や内外の担い手との対話等を通じてFinTech(フィンテック)の動向を出来る限り先取りして把握していく。

その上で、利用者保護等の金融行政上の課題と両立させつつ、将来の金融業・市場の発展と顧客利便性の向上につなげていくとともに、内外の専門家の知見を積極的に活用し、技術革新が我が国経済・金融の発展につながるような環境を整備する。

日本はこれまで何度も、一時は技術で世界をリードしながらも、最後はグローバルでのデファクトスタンダードを獲得できないという苦い経験をしてきましたが、金融庁の現在の動きからは、過去とは同じ轍を踏みたくないという並々ならぬ思いが感じられます。

年金問題や少子高齢化という課題を抱える日本が、「持続的な経済成長」を実現するためには、金融サービスの競争力を上げつつ、新しい情報技術の時代に即した、ユーザー目線で満足度の高い金融システムを作り上げることが重要であるといえるでしょう。

関連リンク

・freeeで経理の効率が50倍に!銀行口座やクレジットカード、レジやECサイトの明細を自動で取得して仕分登録。入力にかかる時間を節約し『人的ミス』の発生を防ぐ【無料登録】

・5万円から始める海外投資(ラテンアメリカ、欧州、アフリカなど様々な地域に投資可能)!国内クラウドファンディングの中でも最高峰級の高い期待利回りで資産を増やせる!!【新規無料登録】

[最終更新日]2016/07/29